ערכת שאלות לפוליטיקאים

ערכת שאלות לפוליטיקאים

רוצה את מיטב הכתבות והתחקירים של שקוף ישירות לתיבה? פה נרשמים לניוזלטר:

| דרור גורני |

הרחק מעיני הציבור, במחשכים, מתגלגלים להם מיליארדי שקלים בשוק של הלוואות עתק לטייקונים. מדובר בשוק הפרוץ של "הלוואות פרטיות" שמציעים הגופים שמנהלים את קרנות הפנסיה והחסכונות שלנו לתאגידים ובעלי הון שזקוקים לאשראי. ההלוואות, בתנאים מותאמים אישית ללקוח, בסכומי גדולים מאוד בדרך כלל, מניבות רווחים מוגדלים גם לקרנות הפנסיה ודרכן לציבור. אולם במקביל לנו הציבור אין דרך לפקח עליהן.

שוק ה"הלוואות הפרטיות", שמגלגל כיום 86 מליארד שקלים, מתנהל בחוסר שקיפות – זהות התאגיד או בעל ההון שלווה את הכסף מקרן הפנסיה לא חשופה לציבור, כך שהציבור לא יכול לברר האם יש ניגוד עניינים בין הגוף הלווה למלווה. הציבור גם לא ידע האם הטייקון נקלע לקשיים שפוגעים ביכולת שלו להחזיר את ההלוואה שהוא לקח מהכסף שלנו. אין לנו גם דרך לדעת האם הקרן, שבה בחרנו כדי לנהל את כספי הפנסיה שלו ואת עתידנו הכלכלי, החליטה לעשות לטייקון ״תספורת״ ובאיזה היקף.

כמה טייקונים זכו עד היום ל"תספורת" כי לא עמדו בהחזרת תשלומי ההלוואות הפרטיות שלקחו? כמה מיליארדים קוצצו מהחוב שלהם על חשבוננו? – המידע הזה אינו נגיש דווקא לעיניים שלנו, הציבור, למרות שמדובר בכסף שלנו.

מי שאמור לפקח על ניגודי העניינים ועל החזרי החוב הוא המפקח על שוק ההון, אבל לאורך השנים התברר כי לרבים מאלו שנשאו בעבר בתפקיד זה יש נטיה לעבור לעבוד אצל הטייקונים עליהם פיקחו, לאחר שסיימו את עבודתם הציבורית. ארגון "לובי 99" יפנה בימים הקרובים לד״ר משה ברקת, הממונה הנוכחי על שוק ההון, בדרישה להפוך את המידע לשקוף לכלל הציבור.

פרופ' ירון זליכה, החשב הכללי באוצר לשעבר, מחבר הספר "המאקרו-כלכלה של השחיתות", ואחד הקולות המרכזיים בארץ בכל הקשור לכשלים בהתנהלות הכלכלית-חברתית בישראל, אמר השבוע ל"שקוף" כי "אור השמש הוא המטהר הטוב ביותר, ואור הפנס הוא החוקר הטוב ביותר״. עוד הוא הוסיף כי ״חוסר השקיפות של מתן הלוואות על ידי גורם אחד גורם לכך שקבלת ההחלטות עשויה להיות לא מספיק יעילה".

בנקים וחברות אשראי הם לא הגופים היחידים שיכולים להעמיד הלוואות בישראל. גם "הגופים המוסדיים" – חברות ביטוח ובתי השקעות שמנהלים את קרנות הפנסיה, קופות הגמל וקרנות ההשתלמות של הציבור – נותנים הלוואות. את ההלוואות "המוסדיים" מבססים על החסכונות של הציבור, והם עושים את זה בדיוק כמו הבנקים כדי להגדיל רווחים.

הגופים המוסדיים מציעים הלוואות בתנאים נוחים גם לציבור הרחב, אבל מדובר בחלק קטן מאוד מכלל ההלוואות שהם נותנים. מרבית ההלוואות ניתנות לגופים עסקיים גדולים, תאגידים וטייקונים. לצד מסלול של הלוואות "אג"ח סחיר" עליהן יש פיקוח ציבורי, מוצע גם מסלול שאינו מבוסס אג"ח, ואינו מפוקח באופן ציבורי – "הלוואות פרטיות".

עוד בשקוף:

שני הצדדים בעסקה מרוויחים מהיתרונות של "הלוואות פרטיות". בין היתר, ההלוואות הללו נעשות במו"מ ישיר בין בעל העסקים לבין קרן הפנסיה, כך שניתן להתאים תנאים נוחים שמותאמים אישית ללווה. מצד שני – תמורת התנאים המשופרים ישלם הטייקון ריבית גבוהה יותר. לכן, גם אנחנו האזרחים מרוויחים תשואות גבוהות יותר כאשר גופים עסקיים לווים כסף מקרנות הפנסיה שלנו בשיטת ״הלוואות פרטיות".

בגלל שמדובר בכספי ציבור בהיקפים עצומים קרנות הפנסיה והחסכון (״המוסדיים״) כפופות לחוקים ורגולציה ממשלתית. אבל מדובר בפיקוח חלקי, ובעיקר – שאינו חשוף ואינו שקוף לעיני הציבור, שהוא בעל הכסף.

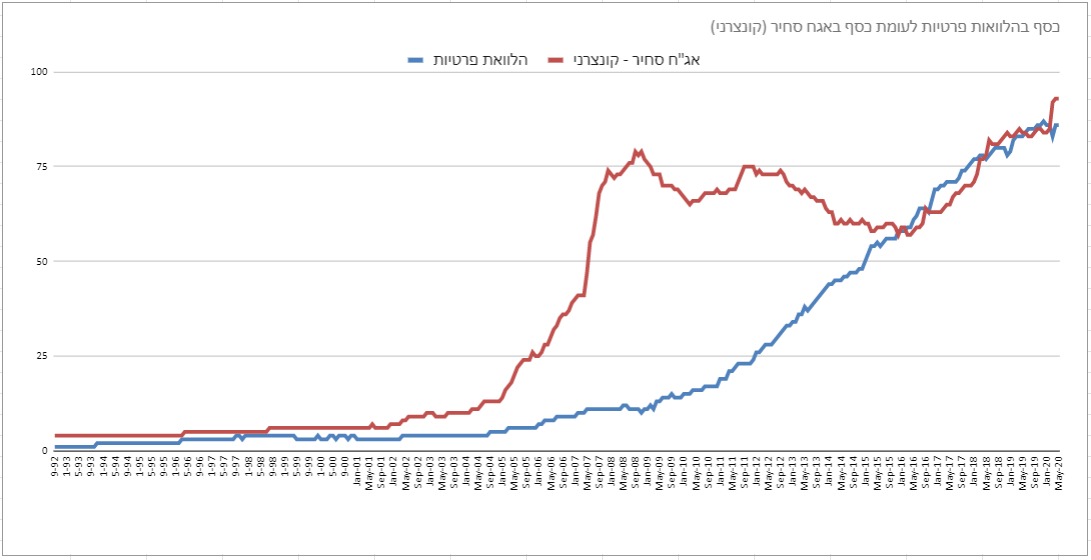

בעיה נוספת, שבה לא נעסוק בכתבה זו ומוצגת היטב בגרף הבא, נוגעת לכמעט שוויון שיש בין כמות הכסף שגופים עסקיים לוו ב"אג"ח סחיר" וב"הלוואות פרטיות" מקרנות הפנסיה. כסף שגופים עסקיים לווים בהלוואות "אג"ח סחיר" מקרן הפנסיה – הוא כסף שיש עליו פיקוח ציבורי. כסף שגופים עסקיים לווים ב"הלוואות פרטיות" מקרן הפנסיה – הוא כסף שאין עליו פיקוח ציבורי. המשמעות היא שכמות הכסף שאין עליו פיקוח ציבורי, כמעט שווה לכמות הכסף שיש עליו פיקוח ציבורי.

באפריל 2014 פורסם הדו״ח של "ועדת גולדשמידט", שהוקמה על מנת להסדיר את תחום ההלוואות הפרטיות בקרנות הפנסיה, ולהקטין את הסיכונים הכרוכים בהלוואות אלו. לרוב, ההלוואות שנותנות קרנות הפנסיה הן לטווח ארוך. לכן, אם הגוף העסקי שלווה את הכסף מקרן הפנסיה מתקשה להחזיר את הכסף שהוא לווה, הדבר נוטה להתגלות בסמוך למועד שבו צריך להחזיר את הכסף. מטרת הדו״ח היתה לעשות סדר בשוק הפרוץ.

בין ההמלצות, היו גם סעיפים שנגעו בשקיפות המידע. אולם הוועדה החליטה לחייב את חברות הפנסיה להעביר מידע ולדווח רק לממונה על שוק ההון את שמות הלווים ואת שמות הלווים שנקלעים לבעיות בהחזר ההלוואה. הן לא נדרשות כלל לדווח את המידע הזה לציבור, למרות שמדובר בכסף שלנו. וכך נכתב בדו"ח ועדת גולדשמידט: "גוף מוסדי יעביר לממונה על שוק ההון מידע רבעוני על הלוואות, לרבות שמות הלווים, בדומה למידע הקיים כיום לגבי אג"ח".

אמנם מדובר בשיפור לעומת המצב הקודם, אבל המידע הזה נותר חסוי מפני הציבור שאינו יכול לקבל החלטה מושכלת בנוגע לניהול כספי החיסכון שלו, וגם בפני חוקרים, עיתונאים וכל מי שיכולים ומעוניינים לפקח על הנושא. (ראו לדוגמא את קובץ ה"הלוואת הפרטיות" של קרן הפנסיה "מגדל"; לשונית "הלוואות", משבצות B17-351. במקום שמות של מי שלווה את הכסף – תמצאו שפשוט מאוד קוראים להם: "גורם").

"נגיד ואני תאגיד עסקי שלווה עכשיו כסף מקרן הפנסיה. אם יש ניגוד עניינים ביני ובין הגוף המנהל, מישהו יודע? לא. אם אני נכנס לבעיות עם החזר ההלוואה ועושים לי תספורת של 90% – מישהו יודע? לא. אם זה מכניס את הקרן עצמה ניגודי עניינים עם אחזקה אחרת שלה – מישהו יודע? גם לא", אמר ל"שקוף" משה קאשי, הלוביסט הפיננסי של לובי 99, וראש פרויקט "פנסיה פתוחה" של "הסדנא לידע ציבורי".

מצב כזה מהווה קרקע פוריה לעריכת הסכמים על הסדרי חוב במחשכים ללא ידיעת הציבור. כשאין פיקוח ציבורי, לבעל החוב קל יותר להתנהל מאחר והוא צריך להתמודד רק עם קרן הפנסיה שנתנה לו הלוואה ולא עם צורך לתת דין וחשבון לציבור או לתקשורת. כאשר הלווה יודע שהוא חסין מפני ביקורת ציבורית, הוא אולי ירגיש יותר נוח לא להחזיר את כל הסכום שלווה.

פרופסור זליכה ממקד את השאלה הערכית: "באיזו חברה אנחנו רוצים לחיות? חברה שבה זו נורמה שמותר להפסיד כסף ששייך לציבור, בלי שהוא בכלל ידע כי זה ׳כסף של מישהו אחר׳?".

לא חסרים מקרים בהם בהיעדר פיקוח ציבורי, בנקים וקרנות פנסיה הלוו את הכסף של הציבור עליו היו מופקדים בצורה קלה מידי, בלי לבדוק אם הטייקון שלווה את הכסף באמת מסוגל להחזיר את ההלוואה.

כך למשל, במקרה של דני דנקנר שלווה מיליוני דולרים בלי שבנק הפועלים בדק אם הוא באמת יכול להחזיר את הכסף ( דנקנר היה יו"ר דירקטוריון בנק הפועלים. הוא זייף נתונים בנוגע למצבו הכלכלי כשביקש את ההלוואה. מי שאישר לו את ההלוואה היה מקורבו ציון קינן. ניתן להעמיק בסיפור ב״דו"ח רולניק״). דוגמא נוספת היא הסדר החוב לו זכה אליעזר פישמן שהפסיד כשני מיליארד שקל מכספי הפנסיות שלנו.

בשנים האחרונות נחתמו פעם אחר פעם הסדרי חוב עם טייקונים שנקלעו לקשיים. שלא כמו האזרח הקטן, שאפילו חוב מזערי של כמה מאות או אלפי שקלים עלול לגרור קנסות ולהביא אליו את ההוצאה לפועל, פעמים רבות הטייקונים זוכים ל״תספורת״. מדובר בהנחות שניתנות על חוב, המגיעות לעיתים לכדי מיליארדי שקלים. כמה טייקונים בולטים שזכו לתספורות של מיליארדים על חשבון הציבור במסגרת הסדרי חוב הם לדוגמא לב לבייב ב-2009, דלק נדל״ן שבשליטת יצחק תשובה ב-2012, וההסדר של אלביט הדמיה, שהייתה בשליטת מוטי זיסר ב-2014. בשיטת ההלוואות הפרטיות כיום, הציבור לא ידע על קיומם של הסדרי חוב נוספים על חשבוננו.

בדיוק מהסיבה הזאת שקיפות של "הלוואות הפרטיות" היא קריטית – כדי למנוע מצב שבו טייקונים מרגישים בנוח להפסיד את הכסף ששייך לנו.

האם אנחנו יכולים להיות רגועים כאשר הממונה על שוק ההון הוא הגורם היחידי המפקח על הלוואות בעשרות מיליארדי שקלים שמתבצעות בכסף שלנו?

הממונה על שוק ההון, תפקיד בכיר במשרד האוצר, אחראי על התנהלות שוק ההון בישראל (כולל הבורסה לניירות ערך) וכן על רשות שוק ההון, ביטוח וחיסכון, אשר מופקדת על השירותים הפיננסיים בשווקי הביטוח, הפנסיה והגמל. באתר משרד האוצר נכתב כי: "תפקיד הרשות לשמור על יציבות וחוסן המוסדות המפוקחים על ידה ועל ניהולם התקין, כדי שיוכלו לעמוד בפירעון התחייבויותיהם לציבור. כמו כן על הרשות לשמור על ההוגנות והמקצועיות של השירות הניתן ללקוחות, כדי להבטיח שהמוצרים המוצעים לציבור יהיו ראויים ומתאימים״. הממונה הנוכחי על שוק ההון הוא ד״ר משה ברקת.

ב-22 השנים האחרונות, מ-1998, חמישה מתוך שישה מהמפקחים על שוק ההון עברו לאחר סיום תפקידם לעבוד אצל קרנות פנסיה עליהן הם פיקחו. רו"ח דורון שורר שהתמנה ליו"ר קרן הפנסיה "מבטחים", ובהמשך כיהן כיו"ר חברת הביטוח "הפניקס", ציפי סמט שהפכה לדיקרטורית בחברות כמו בנק דיסקונט, מנורה-מבטחים וחברת אפריקה ישראל, אייל בן שלוש שהפך לדירקטור בחברת מגדל, ידין ענתבי מונה למנכ״ל ד״ש ניירות ערך ועודד שריג שמונה ליו"ר מגדל אחזקות.

הדלתות המסתובבות האלו בהן המפקח עובר לעבוד אצל המפוקח, אינן מעוררות אמון ציבורי רב באינטרס של מי שמונו לתפקידי שומרי סף. קשה לפעול נגד האינטרס של הגופים שהולכים להעסיק אותך בשכר של מאות אלפי שקלים, או אפילו מיליוני שקלים, כשתסיים את כהונתך כמפקח.

בנוסף, אם נוברים קצת בעבר של חברי ועדת גולדשמידט, מגלים ששלושה מהם מחזיקים בקשרים קרובים מאוד עם קרנות הפנסיה שהמלצות הוועדה השפיעו עליהן בצורה ישירה. כך למשל – אמיר הסל שימש כמנהל ההשקעות הראשי של קרן הפנסיה "הראל", בזמן דיוני ועדת גולדשמידט. יעקב רוזן היה דירקטור בקרן הפנסיה "הפניקס", ועו"ד אברהם וול הוא פרקליט בכיר של בעלי שליטה ושל חברות גדולות הנוטלות הלוואות מהמוסדיים.

"יש כאן עניין בעייתי", אומר לנו פרופ' זליכה, ומוסיף: "אנחנו המדינה הכי לא תחרותית בעולם המערבי, וגם אחת עם רמות השחיתות הכי גבוהות, וקשרי הון-שלטון הכי גבוהים. ויש קשר ישיר בין שתי הסיטואציות האלו. לא היינו המדינה הכי לא תחרותית בעולם המערבי, אם הפקידים לא היו חוברים עם השלטון. כמובן שזה לא כולם ויש טובים. אבל את התופעה של הדלת המסתובבת אנחנו מכירים היטב. ברור שפקיד רגולטור, שעושה את עבודתו כמו שצריך – הסיכויים שלו לקבל עבודה אצל המפוקחים שלו שואפים לאפס. אז מה הוא עושה? הוא לא עושה״.

פרופ' זליכה נוגע גם במושג שנקרא "שחיתות כלכלית": "שחיתות כלכלית היא לא בהכרח פלילית. ההגדרה של שחיתות בעיני כלכלנים היא כאשר אדם קיבל לידיו סמכויות, והוא מפעיל את סמכויותיו, או בוחר שלא להפעיל את סמכויותיו, כתוצאה משיקולים זרים. עכשיו זה לא חייב להיות 100 אחוז שיקולים זרים, אבל זה יכול להיות שיקולים זרים שהתערבו בקבלת ההחלטות שלך באופן מהותי. הסמכויות הרי לא הופקדו בידי הרגולטור כדי שיגיד: רגע רגע, אם אני אפעיל סמכויות, כשאני אסיים את התפקיד – אולי לא יתנו לי עבודה? אלו שיקולים זרים״.

בהמשך השבוע, כאמור, צפוי ארגון "לובי 99" לפנות לברקת, הממונה הנוכחי על שוק ההון, בדרישה להפוך את המידע לשקוף לכלל הציבור.

אחד הטיעונים שמצדיקים את המצב הנוכחי בו לא חלה חובה לפרסם לציבור את זהות לווי הכספים, נוגע לתחרות שבין קרנות הפנסיה לבנקים. מי שלוקח הלוואה מהבנק אינו חשוף לסכנה כי פרטיו יתגלו לציבור. (כאשר אנחנו מגלים על הסדרי חוב שבנקים עשו לטייקונים, המידע הזה מתגלה בדרך כלל בגלל הדלפה לתקשורת, ולא בגלל יוזמה של הבנק לפרסם את שם בעל החוב).

החשש הוא שמהלך של שקיפות מוחלטת לגבי זהות מקבלי ההלוואות הפרטיות מקרנות פנסיה, גמל ונאמנות יתן יתרון לבנקים שכן הלוואה שפרטיה יפורסמו לציבור תהיה פחות אטרקטיבית לגופים עסקיים.

אך טיעון זה לא לוקח בחשבון עובדה חשובה: בניגוד להלוואות שנותנים הבנקים, אם קרן הפנסיה המוסדית מפסידה כסף בגלל טייקון שלא הצליח להחזיר לה חוב – החוב יתגלגל אלינו הציבור, מאחר והגופים המוסדיים אינם מחויבים להחזיר את הכסף לציבור.

גם הדו"ח של ועדת גולדשמידט עסק בהבדלים בין שתי ההלוואות: "גוף מוסדי (קרי – קרנות פנסיה, ד"ג) שואף להשיא את התשואה לחוסכים, אך אינו מבטיח תשואה חיובית. לעומת זאת, בנק מתחייב להשיב לכל מפקיד את סכום ההפקדה בצירוף ריבית".

ניתן דוגמה פשוטה שתמחיש את ההבדל:

רינת מחזיקה חשבון בבנק. הבנק נותן לבעל הון הלוואה של שלושה מיליארדי שקלים. הטייקון מפסיד את הונו ולא יכול להחזיר את ההלוואה. בהסדר חוב הוא זוכה לתספורת של מיליארד שקלים. במקרה הזה, למרות ההפסד הגדול לבנק – רינת לא תפסיד, שכן כפי שנכתב בדו"ח גולדשמידט – "בנק מתחייב להשיב לכל מפקיד את סכום ההפקדה". אם הבנק ירצה לגלגל את ההפסד אל הציבור, הדבר יעשה בצורה עקיפה, למשל, באמצעות העלאת ריביות על הלוואות שלוקחים מהבנק.

לעומתה זהבה מחזיקה חשבון בקרן פנסיה. הקרן נתנה לטייקון הלוואה פרטית של שלושה מיליארד שקלים. הטייקון מפסיד את הונו ולא יכול להחזיר את ההלוואה. בהסדר חוב הוא זוכה לתספורת של מיליארד שקלים. במקרה הזה מי שתיפגע באופן ישיר תהיה זהבה, שכן קרן הפנסיה לא מחויבת להשיב לה את הכסף שהטייקון הפסיד.

ופה טמון ההבדל בין סוגי ההלוואות. ולכן גם הדרישה לשקיפות מוחלטת בפני הציבור מקבלת משנה תוקף.

אך פרופ' זליכה טוען שהשקיפות צריכה לחול גם על הבנקים, למרות ההבדל הקיים בין השניים: "גם בבנקים ההפסד מגולגל עלינו, רק בצורה עקיפה. יעלו לך למשל ריביות על הלוואות שאתה תיקח מהבנק כדי לכסות על הכסף שהטייקון הפסיד". לדעתו של זליכה: "אם תחייב רק את המוסדיים בשקיפות, אתה עלול לדחוף את העסקים לבנקים, שהם מאוד לא תחרותיים, ואנחנו רוצים לעודד תחרות ולא למנוע אותה. לכן אתה צריך להיות זהיר – מה שמחייבים את בתי ההשקעות צריך לחייב גם את הבנקים. לא רק צד אחד".

למרות שהרגולטור אינו דורש זאת, בפועל, חלק מתוך תשע הגופים הגדולים שאמונים על ניהול קרנות הפנסיה/גמל/נאמנות שלנו מפרסמים באופן וולונטרי מידע על ההלוואות הפרטיות. חלק מהקרנות מפרסמות במלואם את שמות הגופים שקיבלו הלוואה ואחרות מפרסמות את מספרי החברות כפי שהוא מופיע בבורסה.

קרנות הפנסיה מיטב דש, אלטשולר-שחם, הלמן-אלדובי, כלל, מנורה מבטחים, פסגות מפרסמות מידע בשקיפות חלקית (יש מספר חברה/שם של הלווה, אך לא באופן גורף בכל ההלוואות). הפניקס, הראל, מגדל נוהגות בחוסר שקיפות מוחלט (אינן מפרסמות מספר חברה, או את שמו של הלווה).

כך למשל, בדו"ח נכס בודד של "הלמן-אלדובי", מצויינות ההלוואות שנותן בית ההשקעות לחברה בשם "גורם א". אולם בדו״ח מופיע מספר החברה של אותו "גורם א" (משבצת E36 בקובץ אקסל). מי שיערוך חיפוש של המספר באתר הבורסה יוכל להבין שמדובר ב"חברה לישראל" של עידן עופר.

אולם מאחר ומדובר במהלך וולונטרי, גם אם מוערך, הציבור נאלץ להסתמך על רצונן הטוב של החברות ולתת בהן אמון שהן אכן מפרסמות את כל המידע הרלוונטי ואינן מסתירות חברות שקיבלו הלוואה פרטית.

"אם יש קרנות פנסיה שהחליטו שהן מפרסמות את השמות, סימן שבמהות אין באמת בעיה לפרסם את המידע הזה. אחרת זה לא היה קורה", אמר לנו משה קאשי, הלוביסט הפיננסי של "לובי 99".

קאשי מסכים כי יש הגיון ברצון לשמור על תחרותיות מול הבנקים שלא מפרסמים פרטים על הלוואות, אולם הוא מציע כי ״הבעיה יכולה להיפתר בכך ששמות הלווים יפורסמו ללא תנאי ההלוואה, ורק במקרים חריגים בהם יש הסדר חוב – תנאי ההלוואה הספציפיים יפורסמו לציבור". השאלה שצריך לשאול היא איפה הפגיעה תהיה יותר קשה. קאשי תוהה, ״האם האפשרות לפגיעה בתחרות של קרנות הפנסיה מול הבנקים מצדיקה את המצב הנוכחי בו השקיפות כלפי הציבור היא אפסית?״.

גורמים עימם דיברנו מציעים כי המידע יפורסם בדוחות הכספיים הקבועים של קרנות הפנסיה והגמל, וכך יוכלו עיתונאים וחוקרים לגשת למידע ולהנגיש אותו לציבור.

"זה פיתרון לא רע" אומר פרופ' זליכה, ומציע פתרונות נוספים: "השאלה היא מה הם מנגנוני הבקרה הפנימיים. כל הלוואה צריכה להיות מאושרת בצורה של ׳כפל חתימות׳, כלומר – שני מנהלים בלתי תלויים, שלא כפופים אחד לשני שצריכים לאשר אותה. מעבר לזה, האם אגף הפיקוח ברשות שוק ההון הולך ובודק תיקים שכשלו? האם יש לו סמכויות שמאפשרות לו לנקות בצעדים אישיים כנגד מנהלים ודירקטורים במידת הצורך, עד כדי הדחה?

הסמכות של המפקח על הבנקים למשל מאפשרת לו את כל אלו, והן נקבעו בתיקון ה-13 לחוק הבנקאות (סעיף 17), שהיה לי הכבוד באופן אישי להעביר אותו."

אך האם אגף הפיקוח ברשות שוק ההון באמת בודק תיקים שכשלו? האם הוא באמת מפעיל את סמכויותיו כנגד מנהלים ודירקטורים במידת הצורך, כפי שטוען פרופ' זליכה שצריך לקרות?

לפי המלצות "וועדת הטייקונים", בראשת איתן כבל, שדנה בנושא הסדרי החוב של הבנקים וקרנות הפנסיה לטייקונים, ופרסמה ב-2019 את ההמלצות שלה (עמוד 18): "מסקנת הוועדה היא כי תפקוד רשות שוק ההון בכל הנוגע לפיקוח ובקרה על מתן אשראי אינו מספק בעליל", וכן כי "ביקורות רשות שוק ההון הן בהיקף מצומצם ביותר". עוד נכתב בדו״ח כי "רשות שוק ההון אינה עוקבת כראוי אחר השווקים שבפיקוחה" וכי "יש הכרח בקיומה של מערכת גילוי וחקירה שבאפשרותה לחשוף התנהלות אסורה. מערכת זו אינה קיימת כיום". בנוסף, הדובדבן שבקצפת, מצאו כותבי הדו״ח: "תת-אכיפה בתחום הכשלים במתן אשראי על ידי הגופים המוסדיים".

פנינו לקרן הפנסיה ״הלמן-אלדובי״ ושאלנו מדוע אינם מפרסמים את שמות הלווים בדוחות הכספיים שלהם, ומסתפקים בפרסום מספר החברה בלבד. ביקשנו לראיין את נציג הקרן אולם למרות פניות חוזרות לא קיבלנו מענה לפנייתנו.

פנינו גם לקרן הפנסיה ״מגדל״ ושאלנו מדוע אינם מפרסמים את שמות הלווים בדוחות הכספיים שלהם. בדוברות "מגדל" אמנם סירבו לבקשתנו לערוך ראיון עם נציג מטעמם, אך מסרו לנו את התגובה הבאה: "כשנותנים אשראי (בדיוק כמו בנק), חלק מהעניין הוא אי חשיפת מידע בנושא. זה בדיוק ההבדל בין שוק סחיר ללא סחיר. זהו בסיס מערכת יחסים בין נותן האשראי לבין מקבל האשראי”. עוד הסבירה כי למרות שבאופן עקרוני למגדל כחברה אין בעיה עם חשיפת המידע "כיוון שהבנקים לא חושפים את המידע על לקוחות שלהם, זה בעייתי שמגדל תחשוף".

פנינו גם למשרדו של הממונה על שוק ההון, ד״ר משה ברקת, וביקשנו את התייחסותו לסוגיה. אולם לא נענינו עד לרגע פרסום הכתבה.

כשטייקון לווה כסף מקרן פנסיה – הוא לווה את הכסף ששייך לך ולי, כסף שהפקדת במשך עשרות שנים של עבודה קשה. כל שקל כזה שמפסידים טייקונים (ראה ערך אליעזר פישמן ויצחק תשובה), זה שקל שלא יהיה לך כשתרצה/י להגיע למנוחה אחרי עשורים של עבודה קשה בגיל 62 או 67.

אבל אם יהיה בידינו מידע, כמו למשל, האם קרן הפנסיה שאנחנו משלמים לה כדי לשמור על הכסף שלנו עושה הסדרי חוב לטייקונים – נוכל להחליט אם אנחנו נשארים בקרן הזאת או עוברים לקרן פנסיה אחרת.

איש המפתח שיכול לשנות את המציאות המעודדת ניגודי עניינים שקיימת כיום בנושא, הוא כאמור הממונה על שוק ההון – ד"ר משה ברקת. ברקת יכול להחליט לחייב את כל קרנות הפנסיה בשקיפות כלפי הציבור: לפרסם את שמות הלווים והאם נעשו הסדרי חוב. מהלך כזה יאפשר לנו הציבור לפקוח עין ולהביע ביקורת על מי שנותן ולוקח את הכסף ששייך לנו, ולוודא שהם מתנהלים בצורה אחראית.

* * *

ב"יום שאחרי" אנחנו אלה שנשאר. כי עיתונות בבעלות הציבור אי אפשר להשתיק

3 Responses

כתבה חשובה מאוד. צריך להפעיל לחץ כדי שהממונה יתעורר.

חלק מתוך תשע ???? הגופים הגדולים שאמונים על ניהול קרנות הפנסיה/גמל/נאמנות שלנו מפרסמים באופן וולונטרי מידע על ההלוואות הפרטיות

האם יש לו סמכויות שמאפשרות לו לנקות ???? בצעדים אישיים כנגד מנהלים ודירקטורים במידת הצורך, עד כדי הדחה?

כל הכבוד על החשיפה ועל הצורך בשקיפות. איפה הממונים על שוק ההון ? איפה העיתונים הכלכליים?

איפה חברי הכנסת? איפה האקדמיה?